新型コロナウイルスの影響により、緊急事態宣言のエリアはついに全国と拡大されました。

様々な業種は営業自粛要請を受け、営業ができなくなったにもかかわらず、売上がない中で人件費、テナント代などの経費を支払わなければいけない、これから資金力の弱い中小企業は倒産ラッシュを迎えるのではないかと言われています。

中には先の見通しが見えず経営を断念し倒産を選ぶ、つまりあきらめ倒産をする中小企業も増える可能性があると言われています。

中小企業の雇用の維持と事業の継続を目的に、国から様々な金融施策を打ち出されています。売上が減少した中小企業の経営者に、ぜひこちらの記事で紹介する施策をご活用していただき、事業を継続して頂けたら幸いです。

目次

1、中小企業の雇用の維持と事業の継続をするための施策

先日、4月7日に令和2年度の経済産業省関連補正予算案では、中小企業の雇用の維持と事業の継続するための予算は、下記のように決議されました。

- 日本政策金融公庫等による資金繰り支援(補正予算案額:1兆442億円)

- 小規模事業者経営改善資金の拡充(補正予算額案:29億円)

- 民間金融機関を通じた資金繰り支援(補正予算額案:2兆7,014億円)

- 持続化給付金(補正予算額案:2兆3,176億円)

- 中小企業生産性革命推進事業の特別枠創設(補正予算額案:700億円)

- 経営資源引き継ぎ・事業再編支援事業(補正予算額案:100億円)

- 中小企業再生支援協議会による事業再生・経営改善支援(補正予算額案:80億円)

では、それぞれについて詳しく見ていきましょう。

2、日本政策金融公庫等による資金繰り支援(補正予算案額:1兆442億円)

日本政策金融公庫等による資金繰り支援は、「新型コロナウイルス感染症特別貸付」と言って、新型コロナウイルスの影響を受け、売上が減少した中小企業の資金繰りが継続できるよう、実施された無利子・無担保の特別な貸付となります。

下記にて融資の内容、融資を受けられる条件をまとめました。

(1)国民生活事業(売上が3億円未満)

融資の内容は下記となっています。

①新規と合わせて既往債務の借換えも可能

新規融資のみならず、既往債務の借換えも可能となっています。

新規融資同様、借換えとなった金額に対しても当初の3年間は、3,000万円を限度に0.9%の金利引下げが適用されます。

②利子補給による実質無利子化

一定の条件を満たした場合は、借換えも含め当初の3年間は利子補給により、実質無利子化となっています。

③融資を受ける条件

新型コロナウイルスの影響を受け、直近1ヶ月の売上は前年、または前々年と比較して「5%減少」が条件になります。

なお、業歴として3ヶ月〜1年1ヶ月未満の場合は、直近1ヶ月の売上は、下記のいずれかと比較して「5%減少」の場合は適用されます。

- 過去3ヶ月の売りの平均(直近1ヶ月を含めて)

- 令和元年12月の売上

- 令和元年10月〜12月の平均売上

個人事業主に関しては、コロナウイルスの影響に関する説明は柔軟に運用となります。

④融資の限度額

融資の限度額は設備資金および運転資金として「6,000万円」が限度額となります。

⑤融資の利率

融資額3,000万円を限度に、融資後3年目までは「基準利率−0.9%)が適用され、4年目以後は基準利率となります。

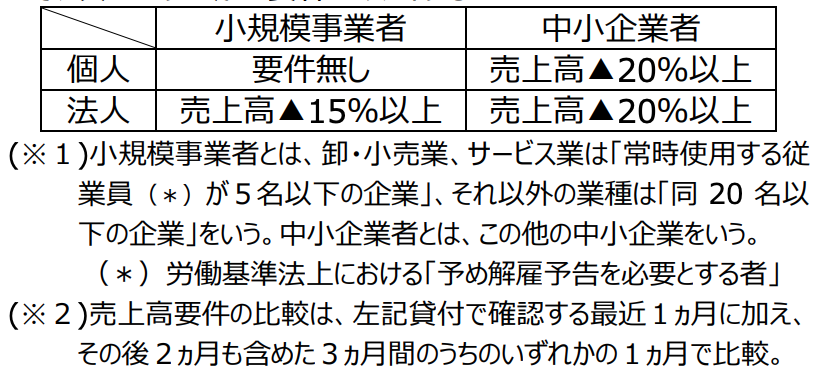

なお、利子に関しては特別利子補給制度があり、以下の条件を該当した場合、実質無利子にて融資を受けることができます。

出典:金融政策公庫

出典:金融政策公庫

⑥融資期間

資金の使用用途によって融資期間が異なっています。

- 設備資金:20年以内

- 運転資金:15年以内

どちらもそのうち据置期間として5年以内と設定することができます。

(2)中小企業事業(売上が3億円以上)

中小企業事業に関しては、国民生活事業との条件などはほとんど同じですが、融資額の限度額は「3億円」で、優遇金利を利用できる限度額は「1億円」までとなっています。

国民生活事業と中小企業事業を下記一覧表にまとめましたので、ご確認ください。

| 国民生活事業 | 中小企業事業 | |

| 融資を受ける条件 | 新型コロナウイルスの影響を受け、下記いずれの条件にも満たした方 ・中長期をみて、業績の回復、かつ発展することが見込まれること ・直近1ヶ月の売上は前年、または前々年と比較して「5%減少」していること ※業歴として3ヶ月〜1年1ヶ月未満の場合は、直近1ヶ月の売上は、下記のいずれかと比較して「5%減少」する場合は適用される ・過去3ヶ月の売りの平均(直近1ヶ月を含めて) ・令和元年12月の売上 ・令和元年10月〜12月の平均売上 |

|

| 融資の限度額 | 6,000万円 | 直貸付3億円 |

| 融資の利率 | 融資額3,000万円を限度に、 融資後3年目までは「基準利率−0.9%)が適用 ※特別利子補給制度より無利子制度あり |

融資額1億円を限度に、 融資後3年目までは「基準利率−0.9%)が適用 ※特別利子補給制度より無利子制度あり |

| 融資期間 | ・設備資金: 20年以内(うち据置期間5年以内) ・運転資金・ 15年以内(うち据置期間5年以内) |

・設備資金: 20年以内(うち据置期間5年以内) ・運転資金・ 15年以内(うち据置期間5年以内) |

| 担保 | 無担保 | 無担保(5年経過ごと金利の見直し制度を選択できる) |

(3)実際に申し込みが殺到している

「新型コロナウイルス感染症特別貸付」の申し込みは殺到しており、毎日100件前後の申し込みを届く支店もあるようで、支店によってパンク状態だそうです。

担当者が足りないこともあり、書類は政策金融公庫のHPよりダウンロードすることができますので、まずは書類を記載し郵送して、それから公庫に連絡するといいでしょう。

国民生活事業のお申込み書及び必要な書類はこちらからダウンロードしてお使いください。

中小企業事業に関してはこちらダウンロードしてお使いください。

今の現状だと、実際には2〜3ヶ月待ちでも珍しくないので、早めにお申し込みすることオススメします。

また、融資の実績をみてみると、思っていたより全然融資額が出なかった会社も多いようで、中長期で見たとき、業績の回復、かつ発展することが見込まれることを重要視されているようです。

融資の手順、法人向け、個人向けなど申請書類を分かりやすく、日本政策金融公庫が動画を公開しておりますので、申請についてわからない方はぜひ確認してみてください。

なお、書類の書き方については、以前当サイトからインタビューをさせて頂きました、株式会社八事財産コンサルティングの執行役員鷹野 将和さんの動画を参照にしてみてください。

3、小規模事業者経営改善資金の拡充(補正予算額案:29億円)

小規模事業者経営改善資金融資は、通称マル経融資で、商工会、商工会議所、都道府県商工会連合会の経営指導を受けた小規模企業が受けられる、政策金融公庫の無担保、無保証人、低金利融資のことを言います。

融資額、融資期間などの融資条件は下記の一覧表にまとめましたので、参考にしてみてください。

| 小規模事業者経営改善資金融資(通称マル経融資) | |

| 融資を受ける条件 | 新型コロナウイルスの影響を受け、直近1ヶ月の売上は前年、または前々年と比較して「5%以上減少」した小規模企業である |

| 融資の限度額 | 1,000万円 |

| 融資の利率 | 融資後3年目までは「基準利率−0.9%)が適用 ※基準利率:0.31%(2020年3月10日現在) |

| 融資期間 | ・設備資金: 10年以内(うち据置期間4年以内) ・運転資金・ 7年以内(うち据置期間3年以内) |

| 担保 | 無担保、保証人不要 |

| 経営指導 | 原則、6ヶ月以上商工会の経営指導を受けること |

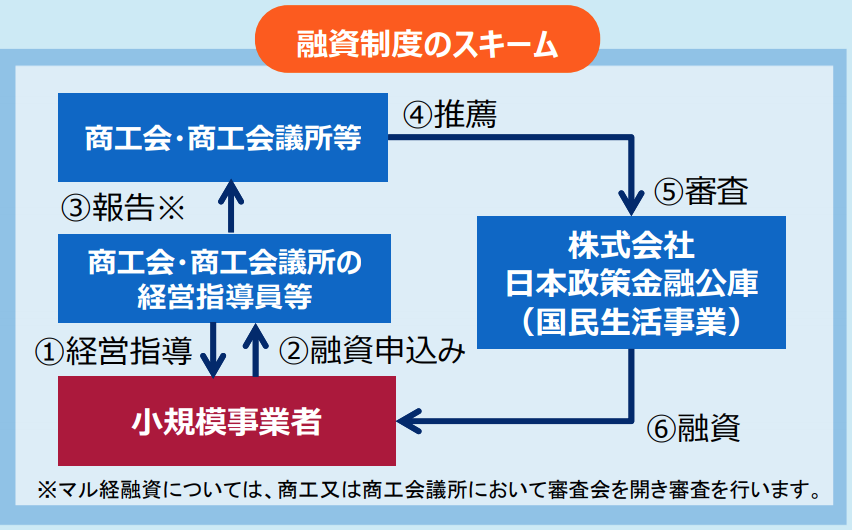

なお、融資を受ける時の流れは下記となります。

出典:経済産業省「中小企業の雇用の維持と事業の継続」

出典:経済産業省「中小企業の雇用の維持と事業の継続」

4、民間金融機関を通じた資金繰り支援(補正予算額案:2兆7,014億円)

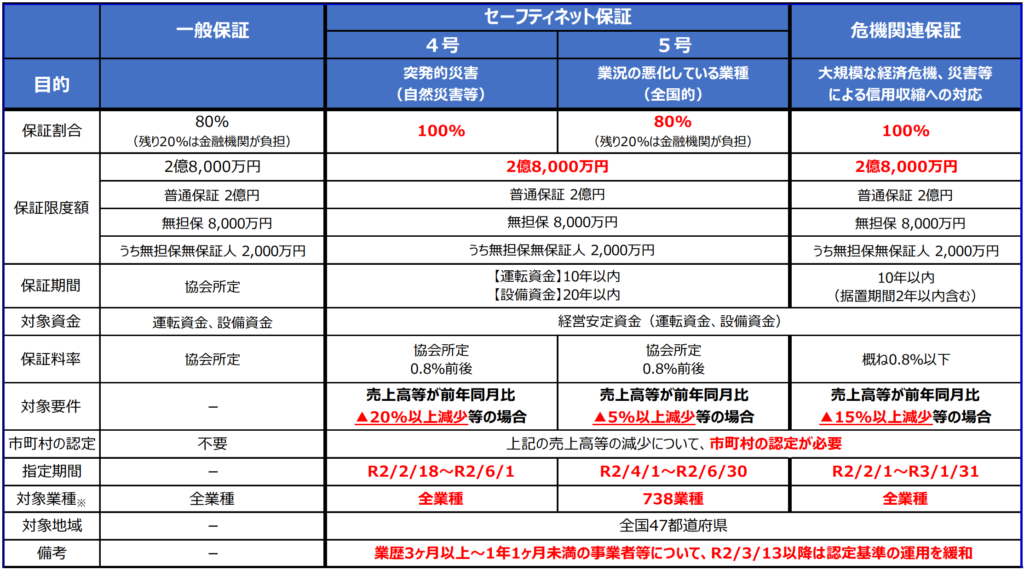

民間金融機関を通じた資金繰り支援とは、新型コロナウイルスの影響を受け経営に支障が生じている、セーフティネット4号、セーフティネット5号、危機関連保証の認定を受けた事業者が対象とする中小企業、小規模事業者に、都道府県などが実施する保証料ゼロ円、実質無利子の融資です。

融資額、融資期間などの融資条件は下記の一覧表を参考にしてみてください。

出典:経済産業省

出典:経済産業省

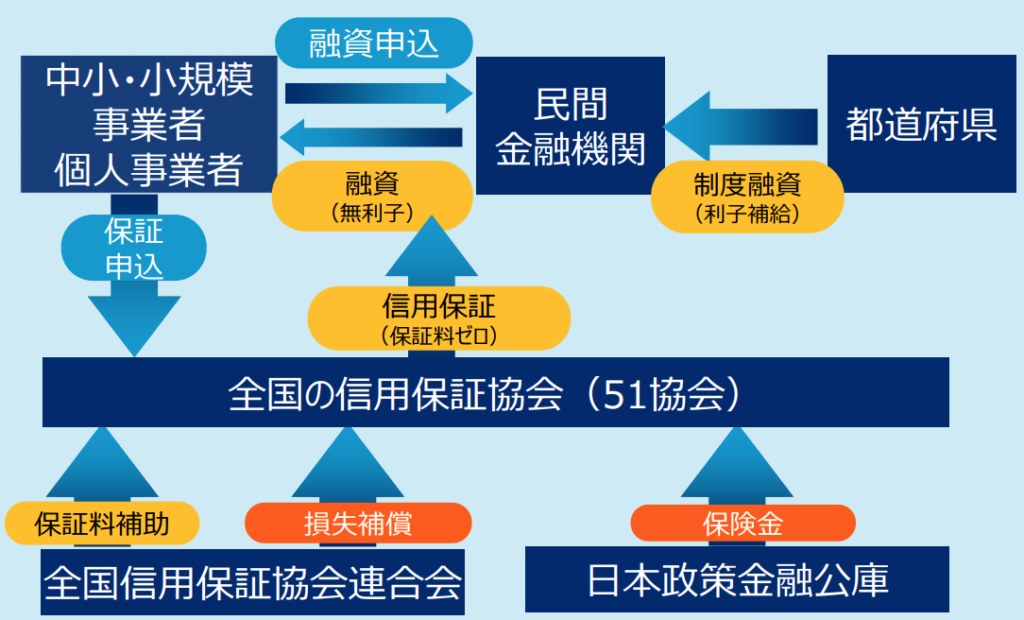

なお、申請する時のイメージは下記となります。

出典:経済産業省「中小企業の雇用の維持と事業の継続」

出典:経済産業省「中小企業の雇用の維持と事業の継続」

5、持続化給付金(補正予算額案:2兆3,176億円)

持続化給付金は、新型コロナウイルスの影響を受け大きく売上が減少した企業に、継続してもらえるために支給される給付金です。

(1)給付対象者

給付対象者としては下記の会社が挙げられます。

- 中堅企業

- 中小企業

- 小規模事業

- フリーランスなどの個人事業主

- その他各種法人

など。

(2)給付条件

給付条件としては、新型コロナウイルスの影響を受け売上が前年同月を比較して「50%以上減少」していることです。

(3)給付額

給付額は下記の計算式にて算出することができます。

- 前年の売上の総額−前年同月と比較して50%減少月の売上☓12ヶ月

なお、給付金に上限額が設けられていて、法人は200万円以内、個人事業主は100万円以内が支給されます。

詳細な条件や申請方法などについては、これから決められるとのことです。

6、中小企業生産性革命推進事業の特別枠創設(補正予算額案:700億円)

中小企業生産性革命推進事業の特別枠創設というのは、新型コロナウイルスの影響を乗り越えるため前向きに投資する事業者を対象に、補助金としての「特別枠」のことを言います。

(1)ものづくり補助金

ものづくり、商業、サービス生産性向上促進事業として、中小企業などがコロナウイルスの影響を乗り越えるため、新製品、サービス、生産プロセスの改善に必要な設備投資を支援する補助金です。

- 補助上限額:1,000万円

- 補助率:1/2から2/3へ引上げ

(2)持続化補助金

小規模事業者持続的発展支援事業として、コロナウイルスの影響を乗り越えるために、経営計画を作成して販路拡大の取り組みなどを支援する補助金です。

- 補助上限額:50万円から100万円へ引上げ

- 補助率:2/3

(3)IT導入補助金

サービスなど生産性向上IT導入支援事業として、コロナウイルスの影響を乗り越えるためのPC、タブレットなどのレンタルも含め、ITツール導入を支援する補助金です。

- 補助上限額:30万円〜450万円

- 補助率:1/2から2/3へ引上げ

なお、申請要件として補助対象経費の1/6以上は、以下の要件に合致する投資である必要があります。

出典:経済産業省「中小企業の雇用の維持と事業の継続」

出典:経済産業省「中小企業の雇用の維持と事業の継続」

7、経営資源引き継ぎ・事業再編支援事業(補正予算額案:100億円)

経営資源引き継ぎ・事業再編支援事業は、新型コロナウイルスの影響を受け、後継者不在の企業の経営を引き継ぎや事業再編を後押しする経営資源を提供し、確実な承継を図る支援事業です。

後継者がいないことによって、第三者つまりM&Aにて事業承継をする場合は、

- M&A仲介会社に依頼した時の仲介手数料

- 士業に依頼した時のデューデリジェンス費用

- 企業概要書作成費用

などの費用を補助金として受給することができます。

また、一部の事業のみ譲渡する場合は、売り手会社の廃業費用も補助してもらえます。

(1)買手会社の場合

買手会社の場合は、専門家への仲介手数料などの報酬のうち、全額の2/3、200万円を上限に受けることができます。

(2)売手会社の場合

一方、売手会社の場合は、専門家への仲介手数料などの報酬にプラスして、既存事業の廃業費用も補助してもらうことができ、全額のうち2/3、650万円を上限に受けることができます。

なお、売手会社、買手会社のどっちかだけで申請しても受給することができます。

その他事業引き継ぎ支援センターによる支援、官民連携の新たな全国ファンドの創設による支援の取り組みもあります。

事業承継補助金について詳しくは下記の記事を参照にしてみてください。

8、中小企業再生支援協議会による事業再生・経営改善支援(補正予算額案:80億円)

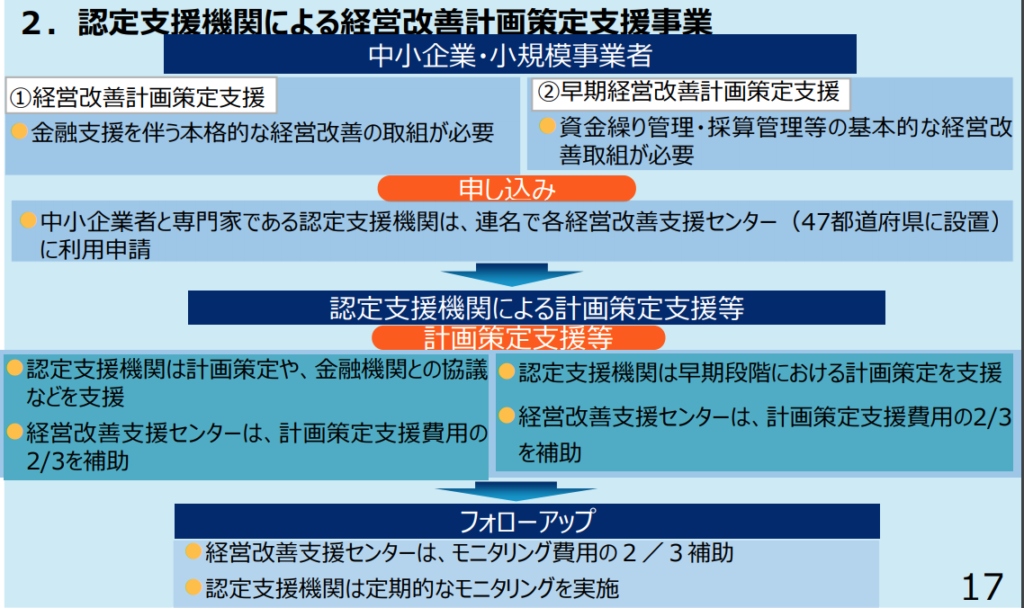

中小企業再生支援協議会による事業再生・経営改善支援のうち、認定支援期間による経営改善計画策定を受けることによって、経営改善支援センターより計画策定支援費用を補助してもらうことができます。

(1)経営改善計画策定支援

本格的な経営改善の取り組みを目的に、中小企業と国の認定支援機関の専門家と連名して、計画改善支援センターに申し込みをし、認定支援機関は計画策定、金融機関との協議に支援してもらい、経営改善支援センターから計画策定支援費用の2/3、上限200万円を補助してもらうことができます。

(2)早期経営改善計画策定支援

資金繰り管理など基本的な経営改善取り組みを目的に、中小企業と国の認定支援機関の専門家と連名して、計画改善支援センターに申し込みをし、認定支援機関は早期段階における計画策定を支援してもらい、経営改善支援センターから計画策定支援費用の2/3、20万円を上限に補助してもらうことができます。

申請フローは下記の図を参考にしてみてください。

出典:経済産業省「中小企業の雇用の維持と事業の継続」

出典:経済産業省「中小企業の雇用の維持と事業の継続」

新型コロナウイルスの影響を受け、中小企業への税制措置について下記の記事を参照にしてみてください

9、売れる時に会社を売ることも1つの選択肢

今回の新型コロナウイルスの影響を受け、ある程度キャッシュを持っている会社ならともかく、資金力の弱い小規模会社は本当に大きなダメージを受けています。

上記にて紹介した国が実施ている金融政策を利用することにもちろん効果はありますが、しかし、コロナウイルスの収束が見えない中で、長期化していくことを想定し、また資金がショートすることが考えられます。倒産させるよりは会社を売却することも1つの選択肢を言えるのではないでしょうか。

本当に会社がダメになった時に売却を考えている方もいらっしゃると思いますが、会社を売却するなら売れる状態で売る必要があります。

M&Aは会社を処分する手法ではなく、経営戦略の1つです。そのためきちんと戦略を立てる必要があります。

今ではM&Aのマッチングサイトが増えていて、売手会社の場合は最終成約までコストゼロ円で利用することができます。基本利用料金かからないので、このまま継続していくことに厳しいと感じている方、少しでも売却を検討されている方は、一度登録してみるのはいかがでしょうか。

当サイトにて利用者数が多いサイトをピックアップしましたので、参考にしてみてください。

(1)スピードM&A

スピードM&Aは、M&A仲介とマッチングサイトの2つのサービスが統合した、新しい形のハイブリッド型M&Aプラッ トフォームです。 オフライン(仲介)とオンライン(マッチングサイト)の相乗効果により、 多面的・多角的な総合支援を行うことで、最適かつスピーディーな事業承継・M&Aをサポートします。

スピードM&Aの特徴としては、規模や業種を問わずあらゆる案件が掲載可能なのと、譲渡価格にして、100万円未満から数億円以上の案件まで幅広く利用することが可能です。

基本的な利用料やご相談は完全無料となっていて、売手会社は最後成約まですべて「0円」と、全くコストをかけずに利用することができますので、【完全無料】買い主様の会員登録はこちらからからご利用ください。買手会社の場合は完全成功報酬型を採用しており、成約時の報酬は成約価格に連動しますが、最低手数料は業界最安水準の「20万円」と、低コスト及び短期間でのM&Aを実現することが可能です。

(2)ビズリーチ・サクシード

ビズリーチ・サクシードは、株式会社ビズリーチが始めた、国内最大級の事業承継M&Aプラットフォームです。会社や事業を売りたい売手会社と、買手会社をオンライン上でマッチングするサービスです。サイト上に売り案件(譲渡案件)は常時2,300案件を掲載しており、買手会社も5,100社登録しています。

ビズリーチ・サクシードは買手会社登録をしないと、売手会社の情報を見ることができないようになっているのも大きな特徴で、完全に情報を非公開で売却したい方には非常にオススメしたいサイトです。また、売手会社はサイト利用からはじめ、最後のご成約まですべて「0円」にて利用することができます。

買手会社は基本ご成約した時に成功報酬が発生し、成約価格の2.0%の手数料がかかりますが、売手会社の情報を無制限に見たい場合は、有料会員登録が必要になります。つまり、ビズリーチ・サクシードには毎月料金を支払って、M&Aを本気に検討されている買手会社が集まっています。そのような会社にアプローチをして欲しい売手会社の方は、ぜひ登録してみてください。

(3)Batonz(バトンズ)

Batonz(バトンズ)は、跡継ぎをすぐに探せるだけでなく、 全国の士業事務所や金融機関が「承継アドバイザー」として交渉をサポートしているのが特徴です。 承継アドバイザーは、累計成約実績4,500件を誇る日本M&Aセンターグループである バトンズが提供するノウハウを受け継ぎ、承継後のリスクを低減した安全な事業承継を実現しています。

バトンズの累計ユーザー登録数28,000人超、累計成約実績数は200件で、 国内の事業承継マッチングサービスでは最大級の会員基盤・成約実績となります。

Batonz(バトンズ)を利用する売手会社は、最後成約まで報酬「0円」で利用することができます。買手会社の場合は最後ご成約した時に成約価格「5%」の報酬が発生します。最低報酬は「25万円」となります。

なお、専門家に支援を依頼する場合は別費用がかかります。こちらに関しては売手会社、買手会社同様です。

また、オプションとして企業評価、不動産評価なども提供しています。

(4)M&Aナビ

M&Aナビは、テクノロジーによる成約までの効率化を図りながら、大切な部分はしっかり人がサポートするハイブリッドなオンラインM&Aプラットフォームです。

M&A経験豊富なアドバイザーが検討段階から成約するまで一貫してサポートしてもらいながら、大手M&A仲介会社に比べ約1/10という圧倒的な低コストを実現することが可能です。高い成約率とスピーディな交渉も特徴で、平均5ヶ月以内で成約しています。

売手会社は年商1億円以下の会社が多く利用しており、買手会社は上場会社から個人投資家まで幅広く登録しています。

M&Aナビは売手会社の利用しやすさに配慮し、決算書をアップロードするだけで、あとはM&Aナビのプラットフォームとアドバイザーが、案件化~納得のいく成約までをサポートしてくれます。

M&Aナビも成功報酬を取っており、成約した時は売手会社・買手会社同様に成約価格に対してレーマン方式を採用しています。なお、最低報酬は「200万円」となっています。

お問合せフォーム

当サイトは融資、補助金、事業承継による会社の買収などについて、無料にて対応させて頂いています。

新型コロナウイルスの影響を受け困っている方は、下記問合せフォームよりご連絡ください。

まとめ

今回はコロナウイルスを影響を受け、国が実施されている金融支援についてまとめましたが、参考になりましたでしょうか。

中には本当に資金力が弱く、コロナウイルスの収束も見えない中であきらめ倒産の会社が増えています。倒産させる前に、融資、補助金を受ける、会社を売却するなど、なにかの形で会社を残すことができればと思いますので、ぜひ一度専門家に相談してみてみましょう。

Copyright © M&A INFO All rights reserved.